Bitcoin (BTC), 5 Ağustos’taki en düşük seviyesi olan 49.577 dolardan %21 artış gösterdi. İyileşme genel kripto para piyasasında da görüldü; toplam piyasa değeri 5 Ağustos’tan bu yana %20,5 artışla bir kez daha 2 trilyon dolar seviyesini aştı.

Piyasa katılımcıları artık kripto para piyasasının dibe vurup düşmediğine ve bir geri dönüşün ilk aşamalarına başlayıp başlamadığına dair ipuçları arıyor.

Eylül FOMC toplantısının ardından belirsizlik azalabilir

Bazı analistler, Fed’in 18 Eylül’de yapılması planlanan bir sonraki FOMC toplantısında faiz indirimine karar vermesine kadar yatırımcıların pozisyonlarını koruyacaklarına inanıyor.

Fed’in faiz oranlarını yüzde 5 ila 5,25 aralığına indirmesi yaygın olarak beklenirken, ABD ekonomisinin sağlığı konusunda ciddi belirsizlikler var.

Fed hedef faiz oranı olasılığı, 18 Eylül. Kaynak: ECM Grubu

12 Eylül’de açıklanan ABD Tüketici Fiyatları Endeksi (TÜFE) yıllık enflasyonda yavaşlama gösterirken, Ağustos ayı Üretici Fiyatları Endeksi (ÜFE) bir önceki aya göre artış gösterdi. Ayrıca işsizlik verileri piyasanın 227.000 beklentisine karşın 230.750 seviyesinde bulunuyor.

Fed’in 2023 yılına kadar faiz oranlarını artırmasından bu yana ABD Hazine bilançosundaki faiz giderleri 2024’ün ilk yarısında %23 arttı. Federal Reserve, enflasyonun sürdürülebilir bir yolda olduğunu gösteren daha fazla “iyi” veri görmesi gerektiğini söylüyor. Fed’in faiz oranlarını düşürmeyi düşünmeden önce %2 hedefi.

Fed Başkanı Jerome Powell, Ağustos sonundaki güvercin açıklamalarında, Fed’in faiz oranlarını düşürme zamanının geldiğini doğruladı.

Kripto para piyasasında fiyat düzeltmesinin dibe vurduğunun bir diğer önemli göstergesi geleneksel piyasalardan geliyor. Makroekonomik koşullardaki iyileşme beklentileri yatırımcıları daha spekülatif hale getirdi. Orta ve küçük ölçekli ABD şirketlerini izleyen Russell 2000 endeksi son yedi günde yüzde 4,3 arttı. S&P 500 Endeksi de geçen hafta %3,56 artış kaydetti.

Korku Kripto Para Piyasasında Dibi Gösterir mi?

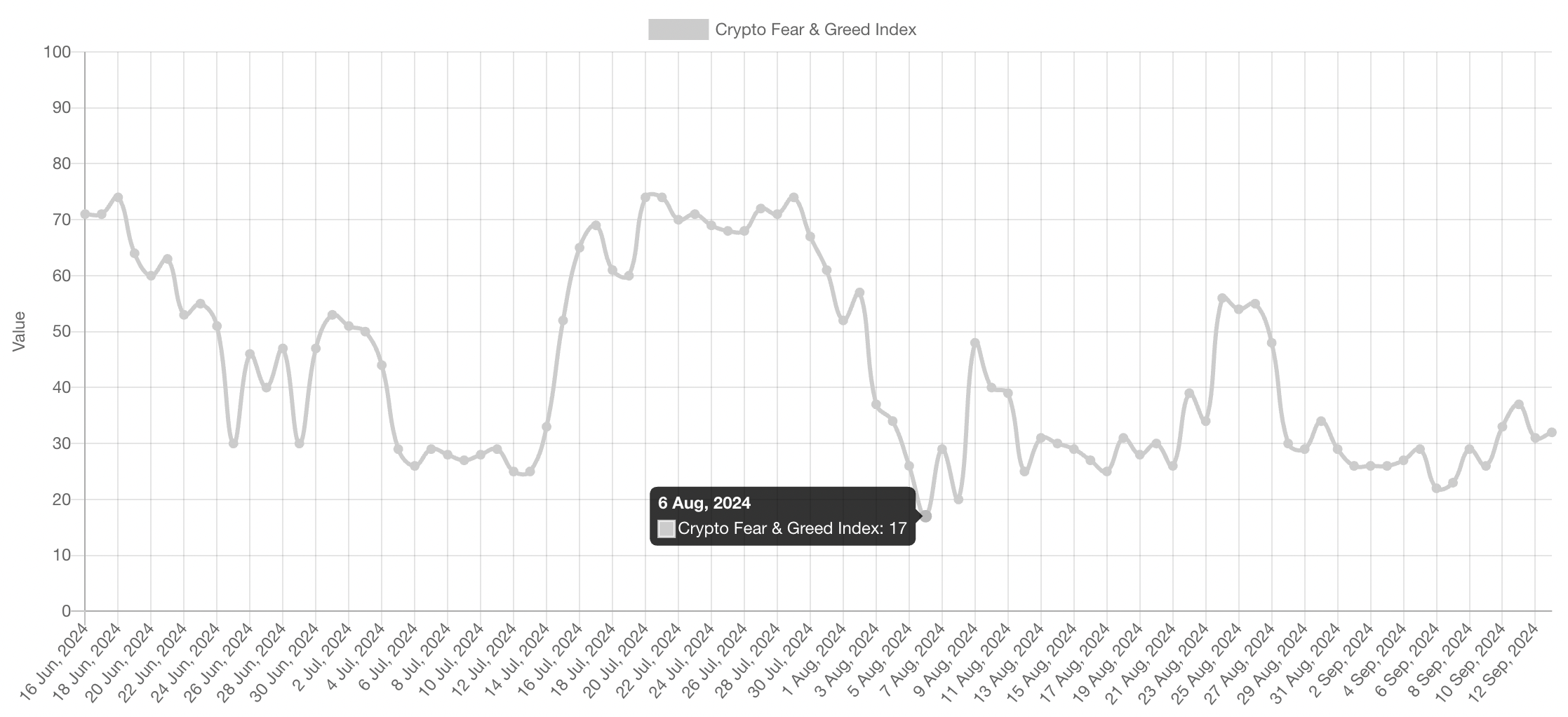

Aşırı korku, yatırımcıların Bitcoin ve altcoin yatırımlarında daha temkinli davranması ve fiat veya stablecoin’leri daha fazla tercih etmesi nedeniyle genellikle piyasanın dibe vurduğuna işaret ediyor.

Bilgili yatırımcılar, Korku ve Açgözlülük Endeksi gibi duyarlılık göstergeleri aşırı korkuyu gösterdiğinde satın almayı tercih eder ve endeks açgözlülüğü gösterdiğinde riski azaltır.

Ölçütlere bağlı olarak aşırı korku, yatırımcıların fazla endişeli olduğunun bir işareti olabilir. Ancak sermayenin zayıf ellerden çıkması durumunda bir satın alma fırsatı da sağlayabilir.

Mevcut piyasa hissiyatı “korku” yönünde olup endeksin Ağustos başındaki “aşırı korkuyu” yansıtan 20’nin altındaki değerlerden 32’ye yükselmesi.

Kripto Korkusu ve Açgözlülük Endeksi değerlerinin 20’nin altında olması aşırı korkuya işaret ediyor. Kaynak Alternatif.me

Geçmişte, “aşırı korku” seviyeleri genellikle satışların zirve yaptığı dönemlere denk geliyordu.

Santiment, son 12 ayda ilk kez “olumlu yorumların oranının olumsuz yorumların iki katından fazla” olduğunu belirterek, geçtiğimiz hafta kamuoyunun beklentilerinde önemli bir değişim yaşandığını ortaya koyuyor.

“Bitcoin’in olumlu hissiyatı aniden bir yılın en yüksek seviyesine yükselirken, Ethereum’unki Vitalik endişeleri nedeniyle daha zayıf.”

Ancak zincir içi veri sağlayıcı, beklentilerdeki bu ani değişimin endişe verici olduğu konusunda uyarıyor çünkü “fiyatlar genellikle bu seviyede FOMO mevcut olduğunda zirveye çıkıyor.”

“Tüccarların ‘yavaşlamasını’ ve düşüş beklentilerini yeniden üstlenmesini bekliyoruz. Kitleler yeniden şüphe etmeye başladıkça, BTC Mart ayında tüm zamanların en yüksek piyasa değerini test etmeye başlayacak.”

Bitcoin madencilerinin son durumu

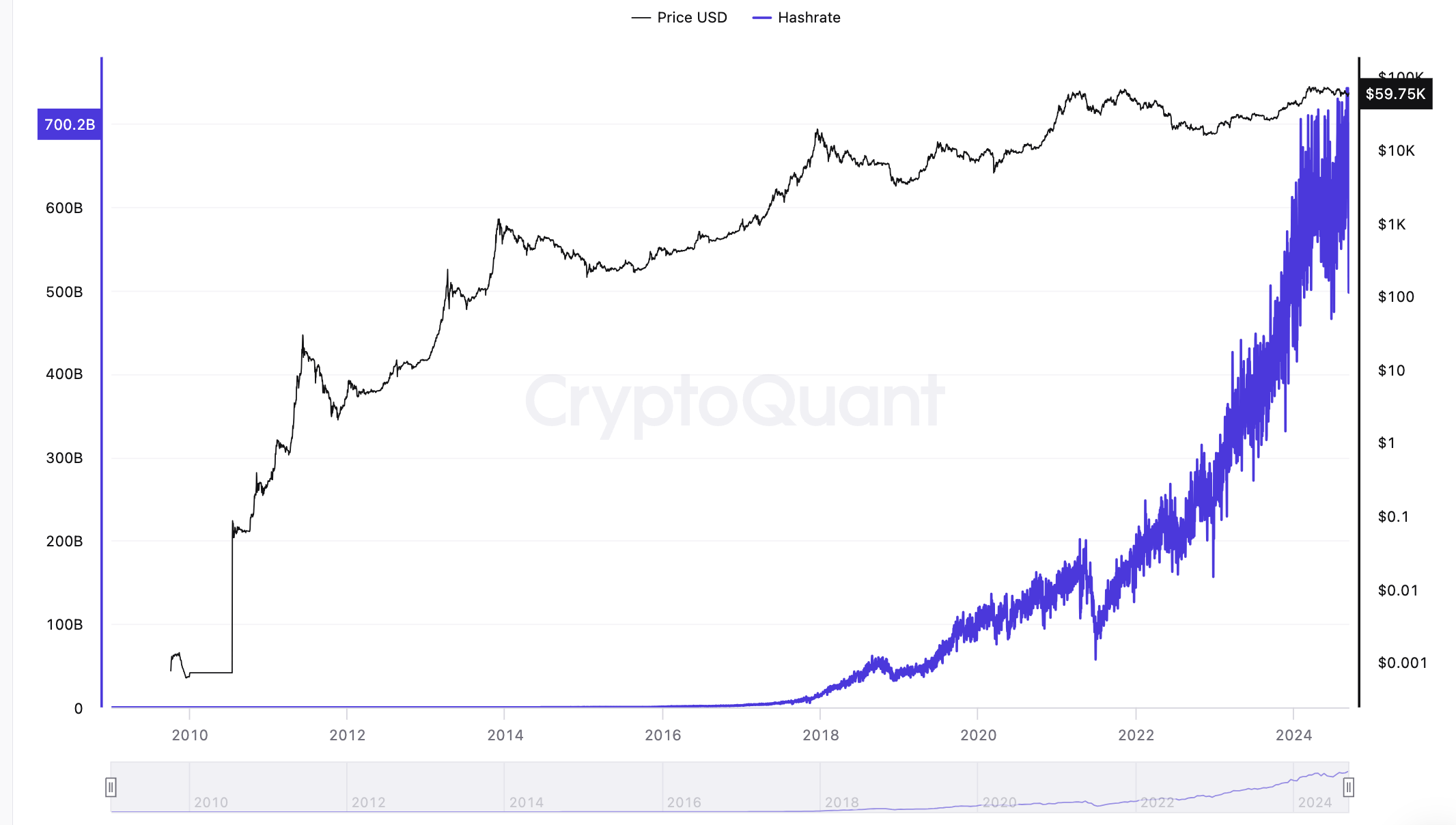

Zincir içi analiz firması CryptoQuant’ın verilerine göre, Bitcoin madencileri, ağın hashrate’inin bu ayın başlarında tüm zamanların en yüksek seviyesine ulaşmasıyla birlikte faaliyetlerini genişletiyor.

Bitcoin ağının hash oranı, 1 Eylül’de saniyede 742 exahash (EH/s) ile yeni bir rekora ulaştı ve Temmuz başındaki %10’luk düşüşün ardından toparlandı.

Bitcoin hash oranı. Kaynak: CryptoQuant

Hash oranı, Bitcoin ağındaki yeni işlemleri güvence altına almak ve doğrulamak için kullanılan toplam işlem gücünü ifade eder. Yeni bloklar “kazanmak” için her saniye milyonlarca hesaplama çözüldüğü için bu işleme genellikle madencilik adı verilir.

Ağın hashrate’i arttıkça, madenciler daha güçlü madencilik donanımına geçmek, operasyonlarını genişletmek ve rekabetçi kalabilmek için daha fazla enerji kullanmak zorunda kaldıklarından Bitcoin madenciliğinin maliyeti de artıyor.

Aynı şekilde Bitcoin madenciliği zorluğu da tüm zamanların en yüksek seviyesine ulaştı.

Bitcoin madenciliği zorluğu. Kaynak: CryptoQuant

Artan hashrate ve buna bağlı olarak artan zorluk oranı madencilerin gelirini etkilemeye devam ediyor. Ağustos 2024, madencilerin kârlılığı açısından Eylül 2023’ten bu yana en kötü ay oldu; büyük madencilik şirketleri birden fazla kaynaktan elde edilen gelirin azalmasıyla karşı karşıya kaldı.

Bu düşük gelirler ve yüksek maliyetler, madencilik şirketlerini gelirlerini artırmak ve işlerini sürdürmek için çeşitli seçenekleri değerlendirmeye iterken, diğerleri faaliyetlerini sonlandırmayı tercih ediyor. Bu, genellikle boğa piyasaları sırasında Bitcoin fiyatlarında yerel düşük seviyelerin yakınında meydana gelen, madencilerin teslim olması olarak bilinen bir olguya yol açar.

Bu yazı yatırım tavsiyesi veya tavsiyesi içermemektedir. Her yatırım ve ticaret hareketi risk içerir ve okuyucular karar vermeden önce kendi araştırmalarını yapmalıdır.